Er zijn verschillende manieren om liquiditeiten vrij te maken. In dit blog aandacht voor factoring en de factormaatschappijen die bij Capsearch zijn aangesloten.

Als een bedrijf gebruikmaakt van een factormaatschappij (de factor) werd voorheen weleens gedacht dat de financiële positie van het bedrijf niet sterk was. Sinds 2015 maakt factoring een opmars in Nederland. In dat jaar veranderden banken voorwaarden als gevolg van nieuwe wetgeving. Voor banken is een rekening-courantkrediet faciliteit, dat onvoldoende gedekt is door zekerheden, minder aantrekkelijk. Zij bewegen ondernemingen daarom naar ‘asset based-finance’ faciliteiten. Sindsdien zijn er diverse nieuwe spelers op het gebied van factoring op de markt gekomen. Deze richten zich met name rop het mkb. Tegenwoordig is factoring heel gebruikelijk. Het is een zeer flexibele vorm van financiering. De financiering beweegt namelijk mee met de groei van de onderneming.

Het is een vorm van debiteurenfinanciering en een manier om geld eerder te ontvangen dan te wachten op betalingen door debiteuren. De onderneming verkoopt of verpandt facturen aan de factor. Wanneer de ondernemer de facturen verkoopt/verpandt, neemt de factor vaak de afhandeling van deze facturen over. De factor betaalt direct het gehele bedrag minus kosten of een bepaald percentage (de bevoorschotting) van het factuurbedrag uit en neemt het debiteurenrisico over. De onderneming hoeft dus niet te wachten totdat de facturen zijn betaald. Zodra de debiteur betaald heeft, ontvangt het bedrijf (dat zijn debiteuren heeft overgedragen) meestal nog een restbedrag. De factor geeft per debiteur limieten af waarbinnen de aangesloten onderneming kan leveren.

Zit geld vast in voorraden of debiteuren? En wil je crediteuren aflossen of geld vrijmaken om nieuwe investeringen te doen? Er kan ook druk op de relatie met de crediteuren ontstaan door het niet voldoen van de betaaltermijnen. Zij kunnen vervolgens kritisch de relatie herzien of de onderneming krijgt te maken met een leverancierskrediet met ongunstige voorwaarden. Dit kan tot gevolg hebben dat er verstoringen plaatsvinden in de noodzakelijke inkopen en dit kan weer invloed hebben op de omzet. Een factor financiert veelal tussen de 80 - 100% van de vorderingen voor, waardoor de liquiditeitspositie snel verbetert. De klant van de onderneming hoeft niet te weten dat de onderneming vorderingen heeft verkocht/verpand. De normen zijn meestal ruimer dan bij bancaire financieringen. Zo kunnen veelal zonder problemen buitenlandse debiteuren in de dekking worden meegenomen. Dat biedt extra toegevoegde waarde.

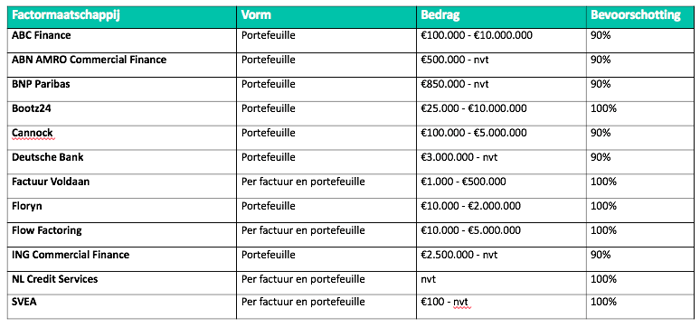

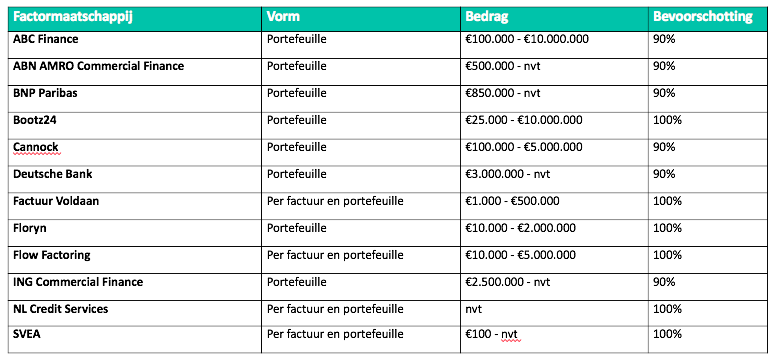

Er zijn met name twee soorten vormen van factoring: per factuur (invoice financing) en financiering van de debiteurenportefeuille.

Per factuur: het kan zo zijn dat een ondernemer een kortlopend liquiditeitstekort heeft. In dit geval is factoring per factuur een uitstekend middel om dit tekort op te vangen. De onderneming kan per factuur kiezen om deze te financieren. De factor beoordeelt per debiteur de kredietwaardigheid. Het is een flexibele manier van financiering en daarnaast is er sprake van een korte doorlooptijd. De factor wordt eigenaar van de factuur en neemt daarbij het debiteurenrisico op zich. Binnen 1 á 2 werkdagen staat het geld op de rekening. Financiers hanteren een percentage over de factuur uiteenlopend van 2 tot 6% afhankelijk van de debiteurentermijn.

Portefeuillefinanciering: financiering in- of exclusief debiteurenbeheer is mogelijk. Ook het risico van niet betalende afnemers kan een onderneming geheel of gedeeltelijk aan de factor overdragen. In geval dat de ondernemer kiest voor inclusief beheer wordt de gehele of een deel van de debiteurenadministratie overgenomen. De factor houdt de debiteurenadministratie bij en zorgt als dat nodig is voor de inning. Het kan ook prettig zijn voor je klantrelatie. Een onderneming hoeft immers geen vervelende gesprekken te voeren over wanneer er betaald wordt. Bij een volledige uitbesteding verzorgt de factor ook de aanmanings- en incassoprocedures. Een onderneming zet met uitbesteding vaste kosten om in variabele zoals de vaste uren besteed aan administratie. Dit kan gunstige gevolgen hebben voor de cashflow, solvabiliteit en rentabiliteit van de onderneming. Doorgaans zijn de doorlooptijden tot aan financiering langer dan factuurfinanciering. Gemiddelde looptijd is 3-6 weken. Portefeuillefinanciering is een meer structurele oplossing dan factoring van een enkele factuur. Financiers hanteren een percentage over de overgedragen omzet (totale factuurbedragen) ook wel factorloon genoemd. Daarnaast brengen ze rente in rekening. Naast debiteurenfinanciering zijn sommige factormaatschappijen bereid een stuk voorraad (gereed product) te financieren of zelfs de inkopen van het bedrijf.

Factoring is voor een groot aantal branches interessant maar met name voor groothandel, industrie van standaardproducten, transport & logistiek en zakelijke dienstverlening.

Factoring is met name interessant voor bedrijven:

Bellen of chatten met één van onze specialisten over de mogelijkheden van factoring, software of over acquisitie? Vinden we interessant en doen we graag. We denken ook met je mee over het juiste advies voor je klanten.